Descending Hawk

La versione rialzista di questo pattern, che abbiamo analizzato nell’articolo precedente, è l’Homing Pigeon, o Piccione Viaggiatore. La versione ribassista che analizzeremo in questo capitolo è il Descending Hawk, o Falco discendente. La metafora sta nel fatto che il pattern indica un’inversione al ribasso, dopo un trend in salita. Entrambi appartengono alla famiglia degli Harami.

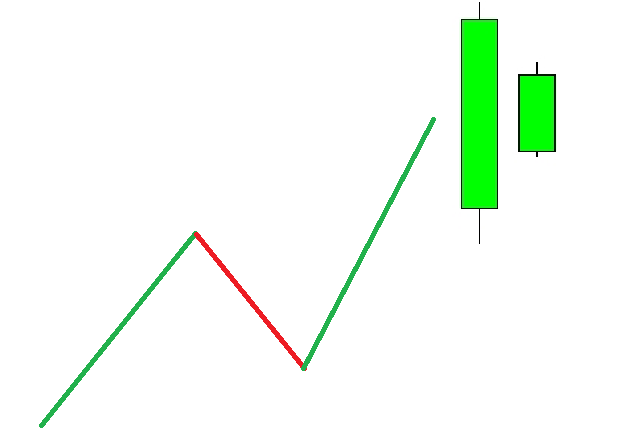

Questo particolare pattern è formato da una candela verde con un corpo abbastanza normale ed evidente, seguita da un’altra candela, sempre verde, con un corpo molto più ridotto. La seconda candela è un’inside, interna al corpo della prima. Le spike non hanno importanza, per entrambe le candele.

Dal punto di vista tecnico, la prima candela deve essere necessariamente una candela verde: normale, una long candle, una Marubozu pura o anche a chiusura o apertura. È certo che non potrà mai essere una doji o una spinning top. La seconda candela del pattern Descending Hawk può essere qualsiasi candela verde, lunga o corta, con un unico requisito: deve trovarsi all’interno del corpo della prima. Le candele doji o spinning top, ovviamente, non sono ammesse.

Il falco discendente appare nel corso o alla fine di una tendenza rialzista e, di solito, anticipa un’inversione di movimento. Il primo giorno abbiamo una long candle, come dovrebbe essere in una tendenza al rialzo, ma il giorno successivo i prezzi accusano improvvisamente una forte battuta di arresto: aprono all’interno della candela precedente, sotto la metà del corpo, e procedono a formare un’inside.

La formazione indica uno squilibrio dei prezzi e del movimento. In un normale mercato con tendenza al rialzo, la seconda candela dovrebbe aprire al livello del prezzo di chiusura della precedente. Invece, il secondo giorno il prezzo apre molto più in basso. Vista la conformazione potremmo anche entrare nella logica dei gap. Non è normale e a livello psicologico ci dice che qualcosa non va. Percepiamo che gli entusiasmi dei compratori si sono indeboliti e un’inversione del movimento risulta molto più probabile.

Leggerete molte descrizioni, o poche, su questo pattern, una moltitudine di esposizioni che lo considerano un pattern ribassista, senza altri punti di vista.

Ho sempre sostenuto, e dimostrato, che inquadrare un pattern in una classica e unica specificità è totalmente sbagliato. Servono statistiche e dimostrazioni. Intravedere due semplici candele, senza altri mezzi e contesti validi, e appioppare un ruolo definitivo, non significa nulla ed è totalmente sbagliato.

Provo a fare altre considerazioni, premettendo che considerarlo totalmente ribassista sia sbagliato.

Nessuno ha mai pensato che potrebbe essere considerato anche un pattern di continuazione? Ripartiamo dalla forte tendenza al rialzo. Il prezzo sale, si ferma o corregge, e potrebbe procedere nuovamente al rialzo. La comparsa del falco discendente ribassista potrebbe essere solo una pausa prima che il prezzo continui a salire.

In condizioni di mercato forti sarebbe una follia inquadrarlo come un segnale ribassista, non avrebbe alcun valore. Bisogna aspettare che si formi alla fine di una tendenza al rialzo, in condizioni di mercato stabili o normali, e che si stia avvicinando a un forte livello di resistenza.

In quel caso, possiamo valutare di uscire da posizioni lunghe o di inserire posizioni corte. A quel punto, è necessario avere un parametro di conferma, sia che si utilizzi il pattern come segnale d’inversione sia che si utilizzi come pattern di continuazione.

Ogni trader svilupperà i propri parametri di conferma per stabilire la direzione del trend, con la candela successiva o utilizzando altri criteri di giudizio.

Un parametro molto semplice è la candela successiva:

- Se il prezzo si sposta sotto il livello di apertura della prima o della seconda candela, e specialmente se chiudesse lì, la spinta verso il basso fornirebbe la prova che è in atto un’inversione ribassista.

- Se la candela successiva seguisse il rialzo del prezzo, e specialmente se chiudesse al di sopra della chiusura della prima o della seconda candela, quell’acquisto indicherebbe che è più probabile che il prezzo continui a salire.

Qualunque sia la casistica, posso solo affermare che il Falco discendente può essere un pattern utile da tenere sott’occhio, alla fine di un trend e nei pressi di una resistenza solida.

L’impiego del pattern può essere anche utile, come ho già detto prima, per segnalare la fine di un pullback durante un trend ribassista. Se un falco discendente si verifica dopo una certa fase di pullback, ed è quindi seguito da un movimento ribassista, ciò potrebbe segnalare che il ritracciamento è finito e il percorso dei prezzi al ribasso continua.

Per riassumere le principali caratteristiche del pattern:

- Un falco discendente è un pattern d’inversione al ribasso, ma può anche essere considerato un modello di continuazione rialzista.

- Il pattern si verifica durante i trend rialzista o durante i pullback all’interno di un trend ribassista.

- Il pattern è composto da una prima candela con un grande corpo seguita da una seconda con un corpo più piccolo, ed entrambe sono verdi (chiusura sotto l’apertura).

Trading Bull Club